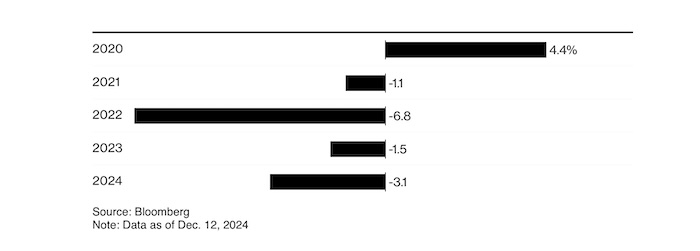

Индекс азиатского доллара Bloomberg снизился на 3% в 2024 году. Источник: Bloomberg

Инвесторы фокусируются на возможностях в сегменте производителей чипов и банковских акциях, а также на долговых обязательствах в долларах США из-за их потенциала стабильной доходности. Кроме того, ожидается, что статус золота как защитного актива останется сильным в следующем году.

Индонезия с ее сильной внутренней экономикой выделяется в стратегиях инвесторов. Китай, где политики наращивают стимулы, также привлекает внимание, а Индия остается в поле зрения благодаря своему все еще устойчивому экономическому росту и благоприятной демографической ситуации.

Азия больше других рискует пострадать от враждебной торговой политики Дональда Трампа. Колебания валютных курсов, сокращение корпоративной прибыли и замедление роста в следующем году усилят проблемы, при этом многие центральные банки в регионе имеют ограниченные возможности для дальнейшего смягчения политики.

По словам Кэрол Лай, портфельного управляющего в Brandywine Global Investment Management, в глобальном масштабе меры по смягчению политики крупнейшими центральными банками в начале этого года создали основу для экономического восстановления. Но с Трампом американская политика будет непредсказуемой и, следовательно, приведет к повышенной волатильности во всех классах активов.

Лай добавила, что ей нравится иена как торговая идея на 2025 год из-за расхождения в денежно-кредитной политике между Банком Японии и другими центробанками G-10.

Другие региональные валюты, вероятно, будут снижаться по отношению к доллару пятый год подряд, что еще больше снизит доходность иностранных инвесторов. Только в 2024 году сильный доллар снизил доходность азиатских облигаций в местной валюте примерно на три процентных пункта.

Вот как управляющие активами, включая Amundi SA и Fidelity International, и брокеры с Уолл-стрит позиционируют свои портфели:

Варианты для Китая

После состоявшейся в четверг Центральной экономической рабочей конференции Пекин пообещал увеличить фискальный дефицит для стимулирования потребления в следующем году. Ранее на совещании Политбюро на прошлой неделе было принято решение о дополнительном стимулировании экономики.

«Инвесторы могут участвовать в восстановлении Китая, покупая акции на внутреннем рынке, которые предлагают поток доходов, менее подверженный тарифным рискам и более чувствительный к поддержке внутренней политики», — сказал Джордж Эфстатопулос, портфельный менеджер Fidelity.

Потребительские компании и компании, работающие в сфере недвижимости, могут быть прямыми бенефициарами стимулов, а банковские акции — с их низкой оценкой и высокими дивидендами — могут быть убежищем от макроэкономической неопределенности, считают стратеги UBS Group AG.

Morgan Stanley предлагает зарабатывать на китайских долговых обязательствах через свопы для минимизации валютного риска, а Goldman Sachs Group Inc. предпочитает среднюю часть суверенной кривой, поскольку официальные стимулирующие меры могут включать продажу долгосрочных долговых обязательств.

Рост Индии

Если Китай борется с замедлением роста, то Индия хорошо позиционирована как альтернативное направление для производства. Внутренне ориентированная экономика страны защищает её от глобальных рисков, и недавнее замедление роста рассматривается как временное.

«Ожидается, что продолжающиеся реформы, растущая урбанизация и изменения в цепочках поставок будут поддерживать экономический рост Индии и рост прибыли в долгосрочной перспективе», — сказал Вис Наяр, главный инвестиционный директор Eastspring Investments. Он предпочитает крупные компании в финансовом, телекоммуникационном и медицинском секторах их малым аналогам.

Тем не менее некоторые инвесторы считают индийские ценные бумаги переоцененными, несмотря на заметное замедление роста прибыли. Фондовый индекс, который может закончить ростом девятый год подряд, скорее всего, будет уязвим для коррекций. Старший портфельный менеджер Amundi Эстер Лоу настроена оптимистично в отношении местных облигаций, учитывая низкий внешний долг страны и преимущества от включения в глобальные облигационные индексы.

«Они нарастили свои резервы и имеют гораздо меньше тарифных и геополитических рисков, чем их соседи», — сказала она. «Рост все еще сильный».

Ставки на высокодоходные облигации

Управляющие облигационными фондами в Principal Financial Group Inc., Amundi и UBS Asset Management поддерживают номинированные в долларах спекулятивные долговые обязательства. Считается, что пограничные рынки, чьи облигации попадают в эту категорию, защищены от геополитики и торговых войн.

«Сейчас мы позиционированы в кредитах, которые не будут напрямую затронуты тарифными решениями», — сказала Шамаила Хан, руководитель направления по рынкам ценных бумаг с фиксированным доходом по развивающимся рынкам и Азиатско-Тихоокеанскому региону в UBS Asset. Она имела в виду Шри-Ланку и Пакистан.

При необычно узких спредах по азиатским инвестиционным долларовым облигациям и низких рисках дефолта высокодоходные облигации предлагают привлекательную премию в доходности по сравнению с казначейскими облигациями США.

Привлекательность Юго-Восточной Азии

Перенос производства из Китая приносит пользу странам Юго-Восточной Азии, при этом Индонезия выделяется благодаря сильной внутренней экономике, устойчивому сырьевому сектору и центральному банку, сосредоточенному на стабильности валюты.

Amundi, Allianz Global Investors и Fidelity выделяют суверенные облигации Индонезии — особенно долларовые — как потенциальных победителей. Джули Хо, портфельный менеджер по акциям Азии без Японии в JPMorgan Asset, также предпочитает банки страны из-за разумных оценок.

Вьетнам «укрепит свои позиции как будущая экспортная держава», — сказала Вентинг Шен, стратег по мультиактивным решениям и портфельный менеджер в T. Rowe Price. Перспектива включения в индекс развивающихся рынков FTSE в следующем году также может улучшить краткосрочные перспективы, сказала она.

Подготовлено Profinance.ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Вот сколько биткоинов крупнейший в мире управляющий активами рекомендует вам иметь в своем портфеле

Победа Дональда Трампа на выборах спровоцировала всплеск активности банков и брокеров