Компания KKR & Co. предупреждает, что в 2025 году валютный рынок может стать источником проблем для инвесторов. По их мнению, растущий дефицит и угроза торговых войн могут привести к снижению стоимости активов, несмотря на то, что рынок пока демонстрирует рост.

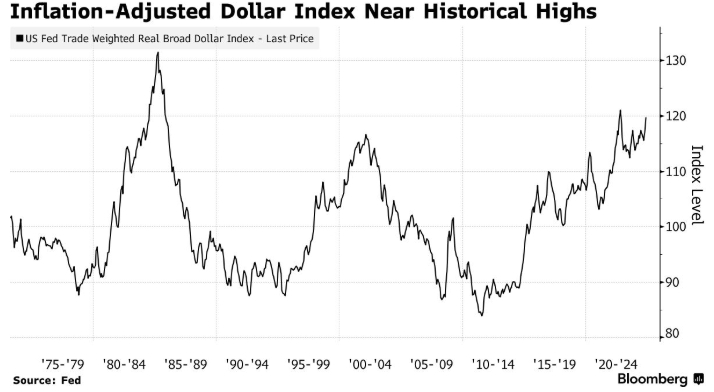

В обзоре, подготовленном Генри Маквеем, главой отдела глобальной макроэкономики и распределения активов KKR, говорится, что в преддверии нового года компания внимательно следит за курсом доллара и валют развивающихся рынков. В условиях более высокого кредитного плеча и желания некоторых стран скорректировать свои валюты для улучшения конкурентных позиций, риски на рынке могут возрасти.

В обзоре также отмечается, что текущая ситуация на рынке имеет некоторые параллели с ситуацией конца 1990-х годов, когда сочетание валютных потерь и избыточного кредитного плеча привело к резкому снижению стоимости активов. Авторы обзора предупреждают, что сочетание тарифных войн и крупных фискальных дисбалансов может вызвать шоки волатильности на рынке.

В обзоре также говорится о том, что в 2025 году KKR ожидает смену режима на рынке. По их мнению, большие дефициты, обострение геополитической ситуации и более высокая инфляция в США могут привести к снижению доходности активов.

Несмотря на это, KKR считает, что в 2025 году ситуация на рынке всё ещё может быть благоприятной. В обзоре отмечается, что индекс S&P 500 может достичь отметки в 6850 к концу года, что выше медианной оценки стратегов Уолл-стрит в 6600. Это означает рост на 17% по сравнению с закрытием среды и на 24% по сравнению с началом года.

Авторы обзора отмечают, что для достижения высокой абсолютной доходности в 2025 году планка будет выше, чем в предыдущие годы. Однако они также указывают на снижение процентных ставок центральными банками и ожидаемый рост производительности как на факторы, которые могут способствовать росту рынка.

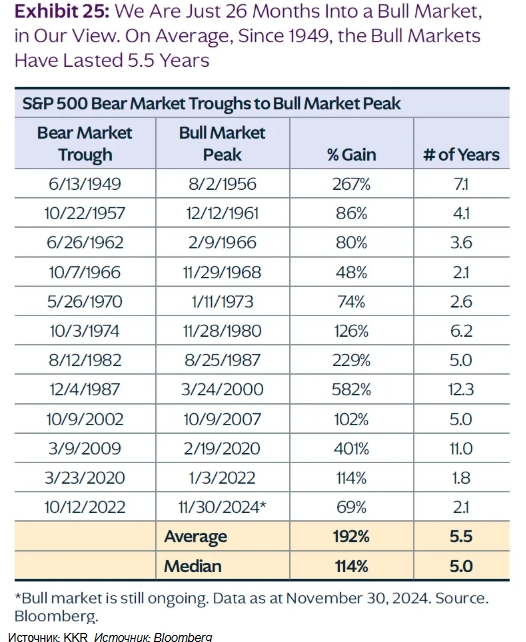

Кроме того, в обзоре отмечается, что текущий рост акций длится всего 26 месяцев, тогда как средний бычий рынок длится 5,5 лет. Это может указывать на то, что рынок находится в стадии коррекции и может быть подвержен риску снижения стоимости активов.

Подготовлено ProFinance.Ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Трамп поклялся обложить Китай, Канаду и Мексику торговыми пошлинами

Citi прогнозирует, что индекс S&P 500 достигнет 6500 в 2025 году

«Золотой век инвестирования» поднимет S&P 500 до 13 000 пунктов к 2030 году, считает эксперт