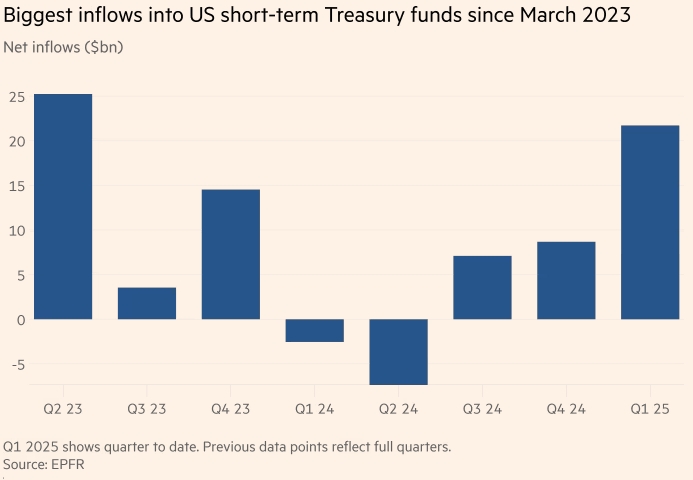

В этом году инвесторы вложили значительные средства в краткосрочные государственные облигации США на сумму около 22 миллиардов долларов. Это произошло после того, как опасения по поводу экономической и торговой политики президента Дональда Трампа вызвали опасения на рынках и привели к обвалу фондовых рынков.

По данным EPFR, чистый приток средств в краткосрочные казначейские фонды составил около 21,7 миллиарда долларов в период с начала января по 14 марта. Это стало основой для самого большого квартального притока средств за последние два года. Приток средств в фонды долгосрочных государственных облигаций также был положительным в течение квартала, но составил гораздо меньшую сумму — 2,6 миллиарда долларов.

Самый большой приток средств в краткосрочные казначейские фонды США с марта 2023 года. Чистый приток (млрд долл. США). Источник: EPFR

Инвесторы искали защиты от распродажи более рискованных активов, таких как акции и корпоративные облигации с низким рейтингом, на фоне растущих опасений, что агрессивная торговая политика Трампа замедлит рост крупнейшей в мире экономики и приведёт к росту инфляции.

«Потоки были значительными, и для нас это имеет смысл, потому что на этих рынках с встроенными рисками, таких как акции, наблюдалась высокая волатильность, — сказал Боб Мишель, глава глобального подразделения по фиксированным доходам в JPMorgan Asset Management. — А теперь взгляните на рынок облигаций США, и он может стать якорем в шторм».

Опрос Bank of America, проведённый на этой неделе, показал, что в марте инвесторы значительно сократили свои вложения в акции США, в то время как спреды по мусорным облигациям — разница в стоимости заимствований для компаний с низким рейтингом и правительства США — резко выросли.

Марк Кабана, руководитель отдела стратегий по процентным ставкам в США в BofA, сказал: «Если вас всё больше беспокоят рискованные активы и, возможно, вероятность замедления экономического роста или, безусловно, некоторые проблемы, связанные с ростом, то, вероятно, имеет смысл подумать о снижении рисков, отказавшись от более рискованных альтернатив».

Аналитики также отметили, что привлекательная доходность повысила интерес к краткосрочным долговым обязательствам. Например, доходность одномесячных казначейских облигаций составляет 4,3% годовых, а доходность двухлетних облигаций — 4%.

Инвесторы и стратеги также отметили, что если экономика США продолжит демонстрировать признаки замедления роста, а Федеральная резервная система снизит процентные ставки, доходность казначейских облигаций последует этому примеру, что приведёт к росту цен для держателей облигаций.

Ставка на краткосрочный долг США будет проверена позже в среду, когда ФРС опубликует свои последние экономические прогнозы и прогнозы процентных ставок. Рынки ожидают двух-трёх снижений учётной ставки центрального банка в этом году, и любые отклонения от этого прогноза, вероятно, отразятся на рынках ценных бумаг с фиксированным доходом.

Аналитики отметили, что неопределённость в отношении перспектив экономики США также подтолкнула инвесторов к краткосрочным долговым обязательствам.

По словам Мишель из JPMorgan, при «чистом снижении рисков» и «если вы считаете, что рынок акций ожидает коррекция, деньги, как правило, направляются в наличные и подобные им инструменты».

«Конечно, активы фондов денежного рынка выросли», — добавил он, указывая на инструменты, которые держат казначейские векселя с очень коротким сроком погашения и денежные эквиваленты, — но «активы фондов краткосрочных облигаций тоже выросли».

Энди Бреннер, глава международного подразделения по фиксированному доходу в NatAlliance Securities, добавил: «Единственная причина, по которой вы хотели бы выйти на длинный конец кривой [Казначейства] прямо сейчас, заключается в том, что вы верите, что экономика США замедляется, и вы получите большую прибыль в долгосрочной перспективе».

Кабана согласился с тем, что для тех, кто «обеспокоен рисками роста и считает, что ставки будут снижаться, имеет смысл растянуть кривую».

Однако, добавил он, «если вам не хватает уверенности и вы просто ищете надёжность, то средства на начальном этапе являются ликвидными, безопасными и, вероятно, самыми простыми для входа и выхода».

Подготовлено ProFinance.Ru по материалам The Financial Times

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Goldman Sachs Group снизил прогноз по индексу S&P 500

Мохаммед Эль-Эриан: что стоит за резким изменением рынков

Уолл-стрит начинает пересматривать высокие прогнозы S&P 500 на 2025 год

Джереми Грэнтэм предупредил о готовящемся крахе американских акций

Казначейские облигации продолжают расти в условиях нагнетания паники