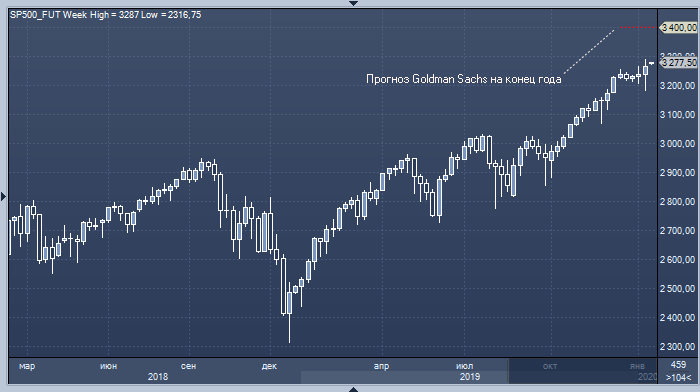

Прогноз Goldman Sachs по S&P 500 на конец года составляет 3400 пунктов, однако в банке указывают на ключевые риски, которые могут усилить волатильность и спровоцировать снижение рынка акций. Главный стратег Goldman Sachs по рынку акций Дэвид Костин назвал четыре их них:

- Конфликт между США и Ираном приобретает затяжной характер и провоцирует новый рост цен на нефть;

- доходность облигаций резко растет;

- курс доллара растет, и

- экономический рост оказывается ниже прогнозов.

Далее эксперт рассматривает каждый их этих пунктов более подробно. Ниже мы приводим краткое изложение его аналитического отчета.

Что, если конфликт между США и Ираном приобретает затяжной характер и провоцирует новый рост цен на нефть?

Цены на нефть первоначально выросли примерно на 5% на новостях о том, что Иран нанес ракетный удар по военным объектам США на Ближнем Востоке, однако, по мнению наших товарных экспертов, премия за геополитические риски, уже учтенная в ценах на нефть, довольно высока. Они полагают, что средняя цена нефти Brent в ближайшие 12 месяцев составит примерно $63, а возможные новые шоки окажут на S&P 500 весь ограниченное влияние.

Однако, если конфликт между США и Ираном примет затяжной характер, то давление на рынок акций вырастет ввиду усиления неопределенности. Мы видим высокую корреляцию между динамикой S&P 500 и Индексом неопределенности политики США (US Policy Uncertainty Index).

Что, если доходность облигаций резко вырастет?

Низкая доходность облигаций делает инвестиции в акции более привлекательными. Текущие уровни S&P 500 (в абсолютном выражении) выглядят весьма высокими по историческим меркам, однако наши модели указывают на их справедливость, если учесть доходность, которую предлагают инструменты долгового рынка.

В результате исследований мы обнаружили, что на рынок акций гораздо больше влияет скорость роста доходности облигаций, нежели их уровень в целом. Однако наши экономисты полагают, что ФРС в 2020 году сохранит ставки неизменным, и доходность 10-летних трежерис к концу декабря вырастет до 2.25% постепенно. На наш взгляд, рынок не верит в заметный рост ставок, поэтому рынку акций здесь также мало что угрожает.

Что, если курс доллара заметно вырастет?

В декабре курс доллара снизился на 2% благодаря деэскалации торгового конфликта между США и Китаем и появлению признаков оживления мировой экономики. В ближайшие 12 месяцев торгово-взвешенный индекс доллара снизится еще на 2%, прогнозируют валютные стратеги банка.

По нашим оценкам, рост этого индикатора на 10% означает падение выручки компаний из S&P 500 примерно на 2%, причем для компаний-экспортеров этот ущерб заметно выше. Учитывая это, администрация США, вероятно, постарается не допустить роста курса доллара.

Что, если рост экономики США окажется хуже прогнозов?

Макроэкономическая статистика по США в последнее время носила смешанный характер: непроизводственный индекс ISM остается выше консенсусных оценок, тогда как производственный индекс ISM неожиданно опустился до рекордно низких значений с 2009 года.

По прогнозу наших экономистов, в 2020 году реальный ВВП США вырастет на 2.2% (при среднем консенсусе на уровне 1.9% - прим. ProFinance.ru). Этому будет способствовать оживление экономической активности, обусловленное улучшением финансовых условий.

По нашим оценкам, рост реального ВВП США на 1% увеличивает показатель EPS (прибыль на акцию - прим. ProFinance.ru) компаний из S&P 500 примерно на 3%, что является бычьим фактором для рынка акций.

Мы полагаем, что недавний рост фондовых индикаторов был обусловлен, скорее, деэскалацией торгового конфликта, нежели ростом экономического оптимизма. Однако, если ВВП США начнет расти более быстрыми темпами, то мы рекомендуем покупать акции циклических компаний, вроде промышленных предприятий.

Итог

Бычье позиционирование инвесторов на рынке акций США уже носит довольно экстремальный характер, что может усилить колебания индексов, если какой-либо из перечисленных выше рисков материализуется. Кроме того, в любом случае, подобное позиционирование может серьезно замедлить темпы роста рынка акций.

Подготовлено ProFinance.ru по материалам Goldman Sachs

По теме:

ФРС повторяет ошибки 1998 года, которые обрушили рынок акций

Morgan Stanley: рынок акций США вырастет еще на 7%

WSJ: акции растут быстрее корпоративной прибыли, но инвесторов это не беспокоит