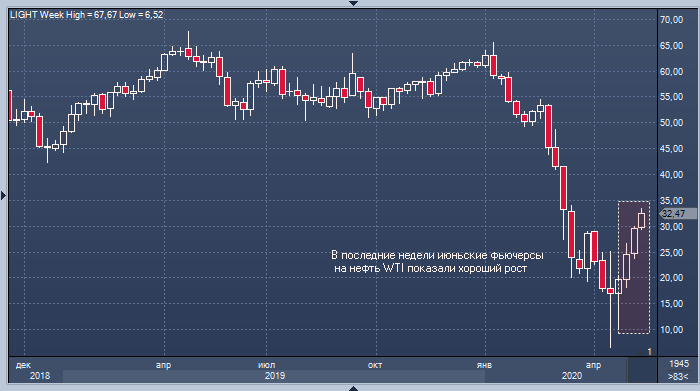

В последние недели июньские фьючерсы на нефть WTI продемонстрировали неплохой рост на фоне появления признаков восстановления спроса, сокращения мировой добычи и оптимизма относительно скорого появления вакцины от коронавируса.

Падение июньских фьючерсов на нефть WTI ниже нуля в последний день торгов теперь выглядит все менее вероятным: хранилища в США больше не заполнены под завязку, а дельта премий между пут- и кол-опционами опустилась до минимальных значений с начала марта, т. е. времени, которое непосредственно предшествовало началу ценовой войны между Саудовской Аравией и Россией. Иными словами, дальние пут-опционы «вне денег» на июньские фьючерсы на нефть WTI пользуются относительно слабым спросом.

Потребление нефти в Китае почти вернулось на докризисные уровни*, а резкий рост продаж топлива в Индии говорит о том, что худшее могло уже остаться позади. Мировая экономика постепенно выходит из карантина: итальянцам разрешили посещать рестораны, а Северная Америка и Европа начинают открывать бизнесы.

*ProFinance.ru: по данным Bloomberg, текущее потребление нефти в Поднебесной составляет около 13 млн б/д против 13.4 млн б/д в мае 2019 года и 13.7 млн б/д в декабре 2019 года. Эти оценки агентство составило на основе опроса глав энергетических компаний и нефтетрейдеров. По их данным, потребление черного золота в Китае было бы еще выше, если бы не слабый спрос на керосин.

Дополнительную поддержку рискованным активам вчера оказало сообщение биотехнологической американской компании Moderna о том, что ее вакцина демонстрирует неплохие результаты в формировании антител для борьбы с коронавирусом.

Минэнерго США прогнозирует, что в июне добыча сланцевой нефти в стране опустится до минимальных уровней с конца 2018 года. Кроме того, аналитическая компания Kpler сообщила об «ошеломляющем» сокращении предложения со стороны участников новой сделки ОПЕК+ после ее вступления в силу в начале этого месяца.

Оптимизм демонстрируют и другие активы: растут цены на промышленные металлы и котировки акций, а курс доллара снижается.

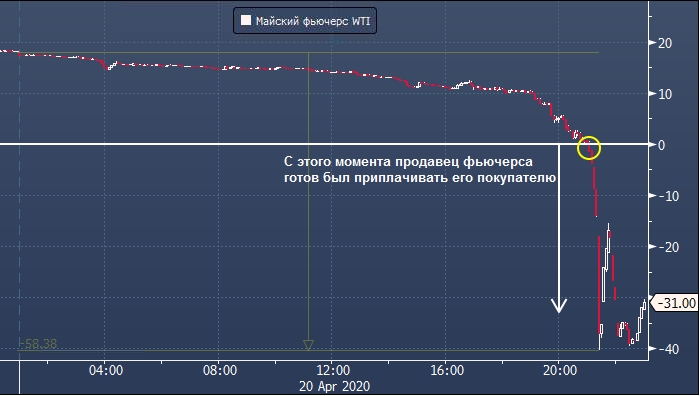

Напомним, что 20 апреля, т. е. в последний день торгов перед экспирацией, котировки майских фьючерсов на нефть WTI рухнули с примерно $20 до примерно -$40. Причиной обвала стали опасения того, что в хранилищах Кушинга, где осуществляется физическая поставка по фьючерсам на нефть WTI, попросту не окажется свободного места.

По мере приближения экспирации фьючерса инвесторы должны принять решение: принять поставку по контракту или переложиться в следующий контракт (более позднего месяца). Это называется ролловер, и в обычных рыночных условиях не возникает проблем с переходом из истекающего фьючерса в следующий по времени.

Однако в тот раз фактически не было возможности найти контрагентов для ролловера, которые пожелали бы купить у держателя фьючерс и принять поставку по контракту. Американским энергетическим компаниям попросту не хватало места для хранения нефти. Никто не хотел покупать контракт, который истекает на следующий день и обязывает принять по нему поставку в мае. Даже предложения приплатить за покупку такого фьючерса $5, $10, $20 или даже $30 долларов за баррель не снискали большого спроса.

По теме:

Цены на нефть WTI падали в понедельник на 300% и впервые в истории стали отрицательными

Bloomberg: реальная добыча нефти в США может быть на 1 млн б/д ниже официальной