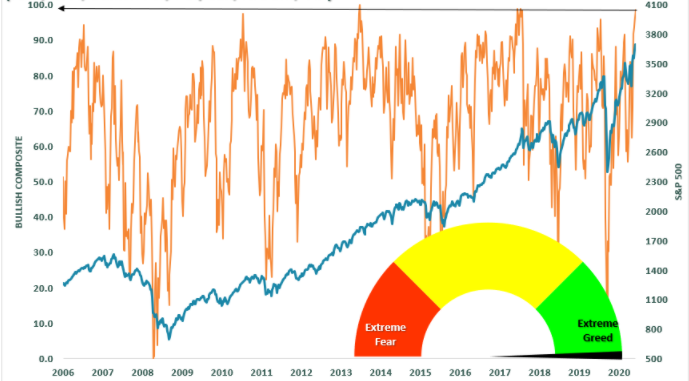

Приведенный выше график отражает динамику индекса S&P 500 (голубым) и индикатора страха/жадности (оранжевым, рассчитывается на основе динамики VIX, соотношения «пут/колл», соотношения быков/медведей в опросах итд). Источник: Real Investment Advice

ProFinance.ru приводит краткое изложение интервью, которое миллиардер и основатель крупнейшей инвестиционной компании Oaktree Capital Management ($125 млрд под управлением) Говард Маркс дал изданию Barron’s в прошлую пятницу.

В последние годы на рынке доминировали сразу несколько факторов неопределенности: макроэкономика, политика и геополитика. Большинство активов предлагали низкую по историческим меркам ожидаемую прибыль, были дороги или переоценены, а многие люди были вынуждены брать на себя повышенные риски, чтобы получить хорошую прибыль в условиях низкой доходности.

Это — плохая комбинация факторов, которая сделала рынки крайне уязвимыми перед лицом возможных шоков.

Вспышка пандемии коронавируса в марте обрушила рынки и остановила рискованные инвестиции. После этого ожидаемая прибыль вновь выросла, и лишь немногие активы остались оцененными справедливо.

ФРС и Минфин США быстро пришли на помощь, выделив деньги в рамках денежно-кредитной и фискальной политики, и к концу марта рынки начали восстанавливаться. Сегодня мы вернулись туда, где были год назад: к неопределенности, низкой ожидаемой прибыли и справедливо оцененным/переоцененным активам.

Люди вновь вынуждены брать на себя повышенные инвестиционные риски, а мы в Oaktree Capital Management заняли осторожную позицию. Это — не та обстановка, в который стоит покупать обеими руками.

Сегодня страх упустить рост рынка акций перевешивает боязнь потерять деньги. Если люди готовы к повышенным рискам и агрессивно покупают, то на рынке не остается привлекательных объектов для инвестирования. Они появляются тогда, когда люди бегут от риска и продают по низким ценам. Но политика нулевых ставок ФРС породила всеобщую эйфорию.

Сегодня все классы активов (трежерис, высококачественные облигации, высококачественные акции, высокодоходные облигации, агрессивные акции и частные компании) справедливо оценены относительно друг друга, и все они предлагают низкую ожидаемую доходность.

Подготовлено ProFinance.ru по материалам Barron’s

MarketSnapshot - Новости ProFinance.Ru и важные события рынка в Telegram

По теме:

Deutsche Bank: рынок акций США стоит дороже, чем накануне Великой Депрессии

«Умные» инвесторы продают акции «глупым» спекулянтам

Citi: вероятность потерь на рынке акций в ближайший год составляет 100%

Как сильно переоценен рынок акций США? Зависит от точки зрения