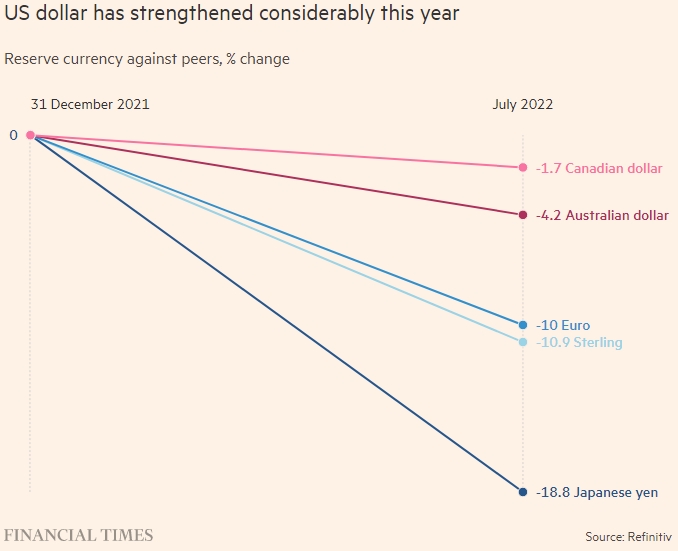

Доллар совершил впечатляющий скачок, поднявшись более чем на 10% по отношению к другим основным валютам с начала года.

На самом деле, многие правительства и центральные банки предпочли бы прилагательное «катастрофический» слову «впечатляющий». Для развивающихся стран, от Шри-Ланки до Аргентины, рост курса доллара сделал обслуживание долговых обязательств, выраженных в американской валюте, и без того сложной задачей, практически невозможной.

Текущая цена доллара основана на ожидании того, что Федеральная резервная система продолжит повышать процентные ставки © Dado Ruvic/Reuters

Для развивающихся рынков, таких как Чили, которые не сильно обременены долгами, это привело к росту инфляции за счет увеличения долларового эквивалента цен на продукты питания и энергоносители в местной валюте. Инфляция и падение курса национальной валюты вынудили Банк Чили девять раз в прошлом году повышать учетную ставку, а теперь задействовать свои резервы для поддержки обменного курса песо.

Европейский центральный банк был смущен, увидев, что евро упал до паритета по отношению к доллару. Для Банка Японии важен тот факт, что в этом году иена была валютой развитой страны с наихудшими показателями на планете.

Почему доллар укрепился, не является загадкой. Наблюдая как высокую инфляцию, так и сильный рост, Федеральная резервная система повышала процентные ставки быстрее, чем другие крупные центральные банки, направляя потоки капитала в США.

ЕЦБ, несмотря на то, что на прошлой неделе осторожно начал ужесточение политики, движется заметно медленнее. Сокращение поставок энергоносителей из России уже оказывает давление на экономический рост в Европе, а более высокие процентные ставки могут привести к краху хрупкого итальянского долгового рынка, учитывая несвоевременный рост политической неопределенности в этой стране.

Между тем у Банка Японии нет непосредственных оснований считать, что проблема «низкой инфляции» в стране решена, и он не склонен отказываться от своей политики «контроля доходности» для удержания процентных ставок на низком уровне. Ни Банк Японии, ни ЕЦБ не будут догонять ФРС, повышая процентные ставки на 75 или 100 базисных пунктов.

Некоторые ссылаются на рост геополитических рисков из-за бесконечного российско-украинского военного конфликта и статуса доллара как убежища. Может быть еще больше потоков в защитный инструмент из-за напряженности вокруг Тайваньского пролива и Ирана. Но, в конце концов, недавние движения валюты были обусловлены центральными банками. То же самое будет и в будущем.

По общему признанию, не новость, что, отстав от кривой, ФРС теперь изо всех сил пытается наверстать упущенное. Таким образом, ожидание дальнейшего повышения ставок от председателя ФРС Джея Пауэлла и других уже присутствует на рынке. Иными словами, нет никаких причин, по которым эти дополнительные повышения директивной ставки должны привести к дальнейшему росту доллара.

Но два дополнительных события усложняют перспективы биржевого рынка. Во-первых, другие центральные банки — несмотря на ЕЦБ и Банк Японии — демонстрируют растущую готовность идти наравне с ФРС в повышении ставок для решения своих собственных проблем с растущей инфляцией. Среди них уже есть центральные банки Канады, Филиппин, Сингапура, Новой Зеландии и Южной Кореи. Список растет.

Финансы этих стран достаточно сильны, чтобы выдержать рост процентных ставок, а инфляция вызывает всеобщее беспокойство. Поэтому их центральные банки, по крайней мере, идут в ногу с ФРС. Следовательно, доллар показал меньшую силу по отношению к широкой корзине, включая валюты этих стран. То же самое может произойти и в предстоящие недели и месяцы.

Во-вторых, что более зловеще, существует риск рецессии в США. Текущий курс доллара отражает, повторяю, ожидания того, что ФРС продолжит повышать ставки. Это ожидание, в свою очередь, основано на обнадеживающем предположении, что экономика США продолжит расти.

Если спровоцированное ФРС замедление перекинется с рынка жилья на розничные продажи и инвестиции в бизнес, совокупный эффект приведет к снижению не только расходов США, но и инфляции.

Идея о том, что в этих условиях рецессии инфляция останется на высоких однозначных цифрах, и поэтому ФРС будет вынуждена продолжить цикл ужесточения, совершенно глупа.

Будучи председателем ФРС, Пол Волкер продолжал повышать ставки перед лицом рецессии — и доллар продолжал стремительно расти — потому что инфляция оставалась неизменно высокой в течение нескольких лет. Сегодня мало признаков подобной инфляционной инерции.

Так что, если экономика и инфляция ослабнут, ФРС сделает паузу, и курс доллара развернется. Это больше не риск, от которого можно отмахнуться.

Барри Эйхенгрин, профессор экономики и политологии Калифорнийского университета в Беркли

По материалам Financial Times

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram