Динамика «трежерис» периодически шлет сигналы об опасности рецессии, но на горизонте года ее ждать не стоит, отмечает ведущий стратег «Атона» Алексей Каминский. По его словам, цикл роста рынка акций приближается к завершению, поэтому сопутствующие этому времени всплески волатильности необходимо хеджировать. Роль подобных защитных активов в портфеле на случай рыночной турбулентности могут выполнить «трежерис» или другие высоконадежные облигации.

Эксперты «Атона» рекомендуют сохранять следующую структуру инвестиционного портфеля:

- 40-50%: высоконадежные облигации (стабилизирующие активы);

- 10%: золото и

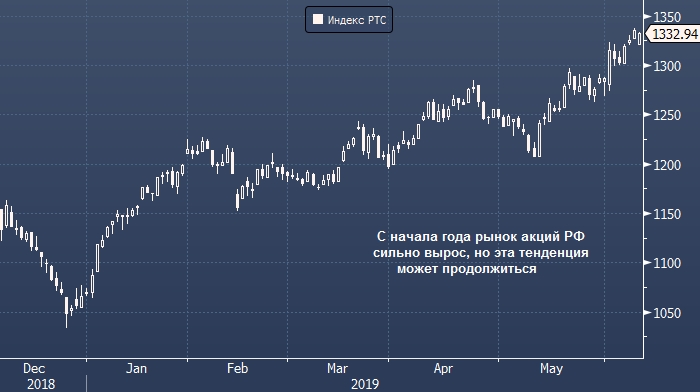

- оставшиеся 40-50%: акции США и развивающихся стран, из которых наиболее привлекательными являются бумаги России и Китая. Неплохие перспективы первых связаны с сокращением премии за риск после публикации доклада спецпрокурора Мюллера. А вторых — в связи с их недооцененностью из-за торговой войны.

«Текущий момент я расцениваю как возможность для покупки, но есть серьезный ковенант (ProFinance.ru: оговорка) - риск ликвидации позиций», - пишет ведущий стратег «Атона» Алексей Каминский. - «Риск дальнейшего даундрифта сохраняется в зависимости от торговых войн. Они находятся в руках одного человека (ProFinance.ru: вероятно, речь идет о президенте США Дональде Трампе), он человек разумный, остановится. Но есть риск утратить иллюзию контроля, способность вовремя остановиться до того момента, когда будет пройдена красная черта для финрынков».

По мнению эксперта, текущая ситуация не располагает к бесшабашной незахеджированной покупке акций всех российских компаний подряд. Риски, безусловно, есть, но и потенциал роста фондового рынка РФ остается высоким.

Финансовое положение России очень сильно, а дивидендная доходность рынка акций крайне привлекательна. Стратег «Атона» отмечает, что в отсутствие бюджетного правила курс доллара к рублю находился бы в области 50-55, поэтому никаких предпосылок для его резкого роста к 80 не наблюдается, и инвесторы могут сфокусироваться на дивидендной истории. По словам эксперта, у него есть три любимых эмитента: ПАО «Сбербанк», TCS Group Holding Plc и Yandex NV.

Кроме того, господин Каминский ждет дальнейшего роста популярности акций «Газпрома». Он напоминает, что долгое время инвесторы воспринимали компанию, как политический инструмент, и как только дивидендная политика гиганта изменилась, его акции тут же взлетели на 40%.

Через три года дивидендная доходность бумаг «Газпрома» может составить 14%, уверен эксперт. Впрочем, по его мнению, далеко не все инвесторы сразу поверят в долгосрочность изменения политики компании, поэтому и отношение к ней со стороны рынка будет улучшаться постепенно.

По теме:

BCS ждет снижения российского рынка акций «по мере остывания эйфории»

Morgan Stanley: США и Китай доиграются и спровоцируют обвал рынка акций